BEST SBI SIP INVESTMENT PLAN TO START FROM TODAY

-

WHAT IS SIP?

सिस्टेमैटिक इंवेस्टमेंट प्लान (एसआईपी) म्यूचुअल फंड्स में नियमित रूप से एक निश्चित राशि निवेश करने की एक विधि है। यह निवेशकों को वित्तीय अनुशासन और दीर्घकालिक निवेश आदतें विकसित करने के लिए प्रोत्साहित करता है। एसआईपी के माध्यम से निवेशक हर महीने एक पूर्व निर्धारित तिथि पर म्यूचुअल फंड योजना की यूनिट्स खरीद सकते हैं। यह विधि न केवल बाजार की अस्थिरता से जुड़े जोखिम को कम करती है, बल्कि कंपाउंडिंग की शक्ति का उपयोग करके समय के साथ महत्वपूर्ण संपत्ति बनाने में भी मदद करती है। एसआईपी विशेष रूप से उन लोगों के लिए आकर्षक है जो अपने वित्तीय लक्ष्यों को प्राप्त करने के लिए एक व्यवस्थित और अनुशासित तरीका चाहते हैं, क्योंकि यह लचीलापन, वहनीयता और महत्वपूर्ण रिटर्न की संभावना प्रदान करता है।

Systematic Investment Plan (SIP) is a method of investing a fixed sum of money regularly in mutual funds. Designed to instill financial discipline and long-term investment habits, SIP allows investors to purchase units of a mutual fund scheme on a predetermined date each month. This approach not only mitigates the risk associated with market volatility through the principle of dollar-cost averaging but also enables individuals to build substantial wealth over time by leveraging the power of compounding. SIPs are particularly attractive to those looking for a systematic and disciplined way to achieve their financial goals, offering flexibility, affordability, and the potential for significant returns.

-

WHAT IS SWP ?

दोस्तों SWP यानी कि सिस्टमैटिक विड्रॉल प्लान एक ऐसा स्कीम है जिसमें आप एक बार एक लमसम अमाउंट इन्वेस्ट करते हैं और यह स्कीम आपको मंथली रेगुलर एक फिक्स्ड अमाउंट पे करती है और यह अमाउंट 1000,2000 से लेकर के 1 लाख, 2 लाख या फिर उसे भी ज्यादा हो सकता है इसी तरह यह स्कीम आपको अगले 10 साल, 20 साल या पूरे जीवन एवं आपके आने वाले अगले जनरेशन को भी इसी तरह यह स्कीम हर महीने एक फिक्स्ड अमाउंट पे करती रहेगी यह डिपेंड करता है कि आपका इन्वेस्टमेंट अमाउंट क्या है और यह स्कीम उसे पर कितना प्रतिशत रिटर्न दे रही है दोस्तों हम डिस्कस करेंगे की सूप क्या है और एक काम कैसे करता है सेकंड नंबर SIPएंड SWP में क्या-क्या मेजर डिफरेंस है थर्ड नंबर SIP के प्रोजेक्ट कौस क्या क्या है और 4th नंबर यह बहुत इंपॉर्टेंट है कि SIP में किन-किन लोगों को इन्वेस्ट करना चाहिए और किन-किन लोगों को इन्वेस्ट करने से परहेज करना चाहिए और लास्ट पॉइंट अगर आपको SIP में इन्वेस्ट करना है तो इसके लिए मार्केट में बहुत सारे स्कीम है उनमें से वहकौन से बेस्ट स्कीम है जो आपको लंबे समय तक एक स्टेबल मंथली रेगुलर इनकम दे सकता है इसके लिए हम कुछ बेस्ट स्कीम को भी डिस्कस करेंगे तो चलिए एक-एक करके इन सभी पॉइंट्स को डिस्कस करते हैं. (SBI SIP PLAN,BEST SIP PLAN IN INDIA,BEST SBI MUTUAL FUND FOR SIP,BEST SIP PLAN IN SBI,INVESTMENT PLAN IN SBI).

Friends, SWP i.e. Systematic Withdrawal Plan is a scheme in which you invest a lump sum once and this scheme pays you a fixed amount on monthly regular basis and this amount ranges from Rs 1000,2000 to Rs 1 lakh, 2 lakh or Similarly, this scheme will continue to pay you a fixed amount every month for the next 10 years, 20 years or your whole life and your next generation too, it depends on what is your investment amount and What percentage of return is this scheme giving to him? Friends, we will discuss what is SWP and how does it work? Second number, what is the major difference between SIP and SWP? Third number, what are the projects of SIP and fourth number, this is very important. Which people should invest in SIP and which people should avoid investing and the last point is that if you want to invest in SIP then there are many schemes in the market for this, which one is the best scheme among them? We will also discuss some best schemes which can give you a stable monthly regular income for a long time, so let us discuss all these points one by one.

-

DIFFERENT BETWEEN SWP AND SIP ?

दोस्तों SWP को डिटेल में समझने के लिए पहले क्विकली SIP को समझ लेते हैं शिप में क्या होता है आप मंथली या क्वार्टरली एक फिक्स्ड अमाउंट इन्वेस्ट करते रहते हैं और कुछ साल बाद आपको एक बड़ा अमाउंट मिलता है जिसमें आपका प्रिंसिपल अमाउंट प्लस इंटरेस्ट दोनों इंक्लूड होता है दोस्तों शिप बेसिकली लॉन्ग टर्म वेल्थ क्रिएशन के लिए होता है और ठीक इसका उल्टा होता है सूप में मान लीजिए कि आपने रिसेंटली अपनी कोई प्रॉपर्टी सेल की है वहां से आपके पास एक बड़ा कैपिटल आ गया या फिर आपके पास आपकी रिटायरमेंट का अमाउंट पड़ा है यह अमाउंट आप किसी SWP में इन्वेस्ट करते हैं और आप अपने नीड के अनुसार जो भी आपकी मंथली एक्सपेंस है आप एक अमाउंट उसे PAY करते हैं और यह अमाउंट आप मंथली रेगुलर विड्रॉ करते रहते हैं दोस्तों अगर आप यहां कुछ बातों का ध्यान देते हैं तो आप मंथली रेगुलर एक फिक्स्ड अमाउंट विड्रॉ भी करते रहेंगे और आपका प्रिंसिपल अमाउंट कभी काम भी नहीं होगा और लॉन्ग टर्म में यह ग्रुप भी होता रहेगा इसके लिए एक रूल है 4% रूल जिसे हम आगे डिस्कस करेंगे..

Friends, to understand SWP in detail, let us first quickly understand SIP. What happens in SIP? You keep investing a fixed amount monthly or quarterly and after a few years you get a big amount which includes both your principal amount plus interest. Yes friends, SHIP is basically for long term wealth creation and vice versa. Suppose you have recently sold any of your property and from there you got a huge capital or you have your retirement amount lying with you. You invest this amount in any SWP and you pay an amount as per your need, whatever is your monthly expense and you keep withdrawing this amount regularly monthly. Friends, if you pay attention to some things here, then you Monthly regulars will also keep withdrawing a fixed amount and your principal amount will never be used up and in the long term this group will also keep on withdrawing, there is a rule for this 4% rule which we will discuss further.

-

INVESTMENT PLAN SAMPLE FOR LONG TERM WITH 4% RULE.

| Situation | Amount |

|---|---|

| Initial Investment | ₹50 Lakhs |

| Scheme’s Annual Return | 15% |

| Return after 1 Year | ₹7,50,000 |

| 1-Year Wait | 1 Year |

| Withdrawal Category | Long Term |

| Short Term Capital Gain Tax | 15% |

| Long Term Capital Gain Tax | 10% |

| Stable Return (with withdrawal) | 8% |

| Monthly Income Target | ₹30,000 |

| Fixed Inflation | Yes |

| Withdrawal Tax Rate | 4% – 8% |

-

When to invest in SIP and SWP schemes?

यह स्कीम बेसिकली सीनियर सिटीजंस के लिए डिजाइन किया गया है उनके पास एक बड़ा कैपिटल पड़ा है उन्होंने पूरी जिंदगी मेहनत करी है अब एक रिलैक्स लाइफ एंजॉय करना चाहते हैं वही सिस्टम में इन्वेस्ट करके अपने लिए एक मंथली रेगुलर इनकम का सोर्स बना सकते हैं और लॉन्ग टर्म उनके कैपिटल भी गो होता रहेगा वैसे तो इस स्कीम में कोई भी इंडिविजुअल इन्वेस्ट कर सकता है बट मेरा सजेशन रहेगा कि अगर आप 20 से लेकर 30 के बीच में है तो आपकी पूरी जिंदगी अभी आपके सामने पड़ी है आप थोड़ा ज्यादा रिस्क भी ले सकते हैं तो अगर आपके पास इस तरह का कोई बड़ा फंड है तो आप SIP के थ्रू यह लम सम के थ्रू इन्वेस्ट करके लॉन्ग टर्म में अपने लिए एक बड़ा कैपिटल बन सकते हैं, जिन लोगों को SWP में इन्वेस्ट करना है उन्हें कुछ इंपॉर्टेंट बातों का ध्यान रखना चाहिए पहले स्मॉल कैप फंड्स को अवॉइड करना चाहिए क्योंकि स्मॉल कैप फंड ज्यादा वोलेटाइल होता है ज्यादा रिस्की होता है जब मार्केट में गिरावट आता है और लार्ज कैप फंड 5% से गिरता है तो स्मॉल कैप फंड सीधा 10% 12% से गिरता है जिसे जो आपकामंथली रेगुलर इनकम का प्लान है वह प्रभावित हो सकता है SWP के लिए हाइब्रिड फंड बेस्ट है यहां आपको लार्ज कैप एंड डेट का अच्छा एक्सपोजर मिलता है जिससे यह फंड कम रिस्की और काम वोलेटाइल होता है नो डाउट इसमें भी रिस्क है बट अगर आपको मनी बैक गारंटी द रिटर्न चाहिए तो फिर आप बैंक एफडी यार्ड में इन्वेस्ट कर सकते हैं बट वह आपको मैक्सिमम 52.6% का रिटर्न मिलेगा तो आप अपने रिस्क के अनुसार जिस स्कीम में आप इन्वेस्ट करना चाहते हैं उसे स्कीम में आप इन्वेस्ट कर सकते हैं.

This scheme is basically designed for senior citizens, they have a big capital, they have worked hard all their life, now they want to enjoy a relaxed life, by investing in the same system, they can create a source of monthly regular income for themselves and in the long run. During the term, their capital will also continue to go. Although any individual can invest in this scheme, but my suggestion would be that if you are between 20 to 30, then your whole life is still in front of you, you can also take a little more risk. If you have such a big fund, then you can invest it through lump sum through SIP and become a big capital for yourself in the long term. People who want to invest in SWP should keep some important things in mind. First of all, small cap funds should be avoided because small cap funds are more volatile and more risky. When the market falls and large cap funds fall by 5%, then small cap funds fall by 10% to 12%. Your monthly regular income plan can get affected. Hybrid fund is best for SWP. Here you get good exposure to large cap and debt, which makes this fund less risky and more volatile. No doubt there is risk in this also but if you have money If you want back guarantee of returns, then you can invest in bank FD yard, but you will get maximum return of 52.6%, so you can invest in the scheme in which you want to invest as per your risk.

-

SBI SIP MUTUAL FUND INVESTMENT PLAN IS BEST IN INDIA

जब भारत में म्यूचुअल फंड की बात आती है, तो एसबीआई निवेशकों के लिए एक विश्वसनीय विकल्प के रूप में सामने आता है। 103 योजनाओं की विस्तृत श्रृंखला के साथ, एसबीआई म्यूचुअल फंड भारत की सबसे बड़ी संपत्ति प्रबंधन कंपनी है, जो 7 लाख करोड़ रुपये से अधिक की संपत्ति का प्रबंधन करती है। इस लेख में, हम एसबीआई द्वारा पेश किए गए शीर्ष तीन म्यूचुअल फंडों के बारे में जानेंगे जो आपको भविष्य के लिए महत्वपूर्ण पूंजी बनाने में मदद कर सकते हैं।

When it comes to mutual funds in India, SBI stands out as a trusted choice for investors. With a wide array of 103 schemes, SBI Mutual Fund is the largest asset management company in India, managing assets worth over Rs 7 lakh crore. In this article, we’ll explore the top three mutual funds offered by SBI that can help you build significant capital for the future.

-

TOP THREE HIGH RETURN SBI SIP MUTUAL FUND :

| Mutual Fund Name | Category | Past Returns |

|---|---|---|

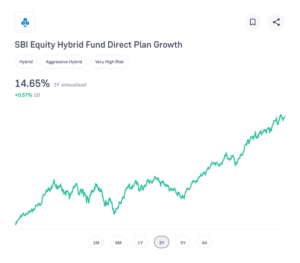

| SBI Equity Hybrid Fund | Hybrid | 24.74% |

| SBI Small Cap Fund | Small Cap | 39.06% |

| SBI Technology Fund | Technology | 27.79% |

ये तीनों फंड अलग-अलग श्रेणियों से संबंधित हैं, जो विभिन्न जोखिम मापदंडों और 16% से 27% तक के प्रभावशाली रिटर्न की पेशकश करते हैं। सोचिए अगर आप पिछले 11 सालों से इन फंडों में एसआईपी के जरिए सिर्फ ₹5000 का निवेश कर रहे हों। कर निहितार्थों पर विचार करने के बाद भी, आपका ₹6 लाख का कुल निवेश आश्चर्यजनक रूप से ₹26 लाख तक बढ़ गया होगा।यदि आप ₹10,000 की उच्च एसआईपी राशि का विकल्प चुनते हैं, तो आपका कुल निवेश ₹13.2 लाख होता, जिससे लगभग ₹59.9 लाख का रिटर्न मिलता। यह लंबी अवधि में म्यूचुअल फंड में अनुशासित निवेश की शक्ति को दर्शाता है।जबकि कई व्यक्ति अभी भी बैंक फिक्स्ड डिपॉजिट (एफडी) और आवर्ती जमा (आरडी) जैसे पारंपरिक विकल्प पसंद करते हैं, यह समझना जरूरी है कि उनके रिटर्न अक्सर मुद्रास्फीति दरों को मात देने में विफल होते हैं। इसके विपरीत, म्यूचुअल फंड बाजार में गिरावट के दौरान भी सालाना लगभग 15% का संभावित रिटर्न देते हैं। कुछ फंडों का प्रतिफल 20%, 25% या 30% तक होता है, लेकिन लाभ पारंपरिक बैंकिंग उत्पादों से कहीं अधिक होता है।किसी भी म्यूचुअल फंड की सफलता का श्रेय उसके फंड मैनेजर की विशेषज्ञता, अनुभव और निवेश रणनीति को दिया जाता है। अपने फंड को एक कुशल प्रबंधक को सौंपकर, आप जोखिम को कम करते हुए रिटर्न को अधिकतम करने के लिए अप्रत्यक्ष रूप से उनके ज्ञान और रणनीति का लाभ उठाते हैं। जबकि सक्रिय रूप से प्रबंधित म्यूचुअल फंड एक छोटा सा शुल्क लेते हैं जिसे व्यय अनुपात के रूप में जाना जाता है, आमतौर पर 0.5% से 2% तक, संभावित रिटर्न इस लागत से कहीं अधिक है।

These three funds belong to different categories, offering varied risk parameters and impressive returns ranging from 16% to 27%. Imagine if you had been investing just ₹5000 through SIP in these funds for the past 11 years. Your total investment of ₹6 lakh would have grown to a staggering ₹26 lakh, even after considering the tax implications. If you opt for a higher SIP amount of ₹10,000, your total investment would have been ₹13.2 lakh, yielding approximately ₹59.9 lakh in returns. This showcases the power of disciplined investing in mutual funds over the long term.While many individuals still prefer traditional options like bank Fixed Deposits (FDs) and Recurring Deposits (RDs), it’s essential to understand that their returns often fail to beat inflation rates. On the contrary, mutual funds offer potential returns averaging around 15% annually, even during market downturns. With some funds yielding as high as 20%, 25%, or even 30%, the benefits far outweigh those of traditional banking products.The success of any mutual fund is attributed to the expertise, experience, and investment strategy of its fund manager. By entrusting your funds to a skilled manager, you indirectly tap into their knowledge and strategy to maximize returns while minimizing risks. While actively managed mutual funds charge a small fee known as the expense ratio, typically ranging from 0.5% to 2%, the potential returns far outweigh this cost.

एसबीआई म्यूचुअल फंड के चयन के लिए मुख्य पैरामीटर:

फंड मैनेजर ट्रैक रिकॉर्ड: बाजार में कम से कम 5 से 10 साल के अनुभव वाले प्रबंधकों की तलाश करें।

फंड का पिछला प्रदर्शन: भविष्य के रिटर्न की क्षमता का आकलन करने के लिए फंड के ऐतिहासिक प्रदर्शन का आकलन करें।

व्यय अनुपात: व्यय अनुपात पर विचार करें क्योंकि यह आपके समग्र रिटर्न को प्रभावित करता है। कम अनुपात लागत प्रबंधन में बेहतर दक्षता का संकेत देते हैं।

Key Parameters for Selecting SBI Mutual Funds:

- Fund Manager Track Record: Look for managers with at least 5 to 10 years of experience in the market.

- Past Performance of the Fund: Assess the fund’s historical performance to gauge its potential for future returns.

- Expense Ratio: Consider the expense ratio as it impacts your overall returns. Lower ratios indicate better efficiency in managing costs.

अपनी निवेश रणनीति को इन मापदंडों के साथ जोड़कर और एसबीआई म्यूचुअल फंड को चुनकर, आप संभावित रूप से उच्च रिटर्न प्राप्त कर सकते हैं और समय के साथ महत्वपूर्ण संपत्ति बना सकते हैं। इसलिए, यदि आप पारंपरिक बैंकिंग विकल्पों से बेहतर प्रदर्शन करने वाले रिटर्न की तलाश में हैं, तो म्यूचुअल फंड, विशेष रूप से एसबीआई द्वारा पेश किए गए, निवेशकों के लिए एक आकर्षक विकल्प हैं।म्यूचुअल फंड में निवेश के लिए बाजार के रुझान, जोखिम कारकों और फंड के प्रदर्शन की गहरी समझ की आवश्यकता होती है। आज, हम एसबीआई द्वारा पेश किए गए शीर्ष तीन म्यूचुअल फंडों पर चर्चा करेंगे, उनके प्रदर्शन, जोखिम कारकों और परिसंपत्ति आवंटन का विश्लेषण करेंगे ताकि आपको सूचित निवेश निर्णय लेने में मदद मिल सके।

By aligning your investment strategy with these parameters and opting for SBI Mutual Funds, you can potentially achieve higher returns and build significant wealth over time. So, if you’re seeking returns that outperform traditional banking options, mutual funds, especially those offered by SBI, are a compelling choice for investors.Investing in mutual funds requires a deep understanding of market trends, risk factors, and fund performance. Today, we’ll delve into the top three mutual funds offered by SBI, analyzing their performance, risk factors, and asset allocation to help you make informed investment decisions.

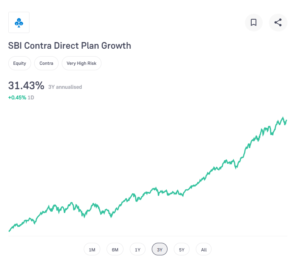

1. SBI Contra Fund

SBI Contra Fund is characterized by its contrarian investment approach, where the fund manager invests against market trends, focusing on underperforming stocks. While this strategy can yield high returns over the long term, it carries significant risks, particularly in the short term.

-

Performance:

– Last Year’s Return: 47.84%

– Last Three Years’ Return: 32%

– Asset Under Management: ₹25,325 crores

– Expense Ratio: 0.67% -

Portfolio Allocation:

– Equity: 87%

– Debt: 5.4%

– Real Estate: 1%

– Cash Equivalent: 6.08% -

Sector Wise Holding:

– Financial Sector: 16.86%

– Energy: 15.12%

– Technology: 8.2%

– Automobile: 7.39%

– Healthcare: 6.8%

-

Top Stock Holdings:

– State Bank of India: 3.03%

– HDFC Bank: 2.96%

– ICICI Bank: 2.91%

– Axis Bank: (percentage)

– Tata Steel: (percentage)

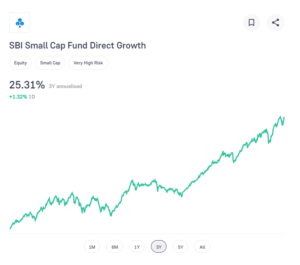

2. SBI Small Cap Fund

SBI Small Cap Fund focuses on investing in small-cap companies, known for their high volatility. While short-term returns may fluctuate, this fund has shown robust performance over the long term.

-

Performance:

– Last Year’s Return: 39.06%

– Asset Under Management: ₹25,525 crores

– Expense Ratio: 0.69% -

Portfolio Allocation:

– Equity: 93.57%

– Cash Equivalent: 6.43% -

Sector Wise Holding:

– Services: 15.59%

– Consumer Discretionary: 14.31%

– Financial Sector: 11.53%

– Capital Goods: 10.96%

– (Other sectors) -

Top Stock Holdings:

– Blue Star: 4.68%

– Project International: 3.41%

– Charlotte Hotel: 3.09%

– GTND India: 3.01%

– Finolex: 2.82%

3. SBI Bluechip Fund

SBI Bluechip Fund focuses on large-cap companies, offering stability and consistent returns over the long term. While short-term performance may vary, this fund has delivered steady growth over extended periods.

-

Performance:

– Last Year’s Return: 24.22%

– Asset Under Management: ₹43,355 crores

– Expense Ratio: 0.6% -

Portfolio Allocation:

– Equity: 95.64%

– Debt: 0.12%

– Cash Equivalent: 4.24% -

Sector Wise Holding:

– Financial Sector: 25%

– Automobile: 14%

– Consumer Staples: 9%

– Construction: 8.7%

– Healthcare: 7.63%

– (Other sectors) -

Top Stock Holdings:

– HDFC Bank: 8.09%

– ICICI Bank: 7.78%

– ITC: 5.95%

– Infosys: 4.59%

– (Other top holdings) -

Risk Assessment:

– SBI Contra Fund and SBI Small Cap Fund are high-risk, high-reward options suitable for long-term investors.

– SBI Bluechip Fund offers stability and moderate returns, making it a suitable choice for conservative investors.

– Diversifying your portfolio with a mix of these funds can mitigate overall risk exposure.

म्यूचुअल फंड में निवेश करने के लिए आपकी जोखिम सहनशीलता, निवेश लक्ष्य और समय सीमा पर सावधानीपूर्वक विचार करने की आवश्यकता होती है। कोई भी निवेश निर्णय लेने से पहले वित्तीय सलाहकार से परामर्श करना उचित है।

Investing in mutual funds requires careful consideration of your risk tolerance, investment goals, and time horizon. It’s advisable to consult with a financial advisor before making any investment decisions.

यह व्यापक समीक्षा एसबीआई के शीर्ष म्यूचुअल फंडों के प्रदर्शन और विशेषताओं के बारे में जानकारी प्रदान करती है, जो निवेशकों को एक मजबूत निवेश पोर्टफोलियो बनाने के लिए सशक्त बनाती है।

This comprehensive review provides insights into the performance and characteristics of SBI’s top mutual funds, empowering investors to build a robust investment portfolio.

-

OTHER LISTED SBI SIP MUTUAL FUND FOR INVESTMENT

| Fund Name | Min SIP Investment Amt | AUM (Cr.) | 3Y Return |

|---|---|---|---|

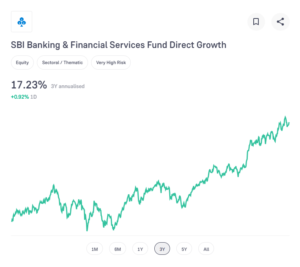

| SBI Banking & Financial Services Fund | ₹5,000 | ₹5,326 | 28.8% |

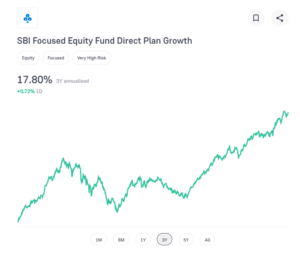

| SBI Focused Equity Fund | ₹5,000 | ₹33,237 | 28.9% |

| SBI Equity Hybrid Fund | ₹1,000 | ₹68,409 | 23.7% |

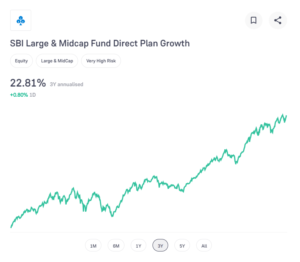

| SBI Large & Midcap Fund | ₹5,000 | ₹22,689 | 32.1% |

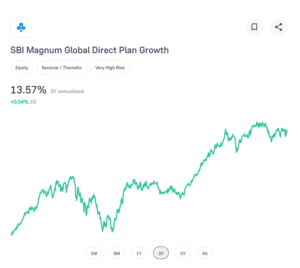

| SBI Magnum Global Fund | ₹5,000 | ₹6,298 | 13.9% |

| SBI Small Cap Fund | ₹5,000 | ₹27,759 | 36.5% |

| SBI Magnum Gilt Fund | ₹5,000 | ₹8,557 | 7.2% |

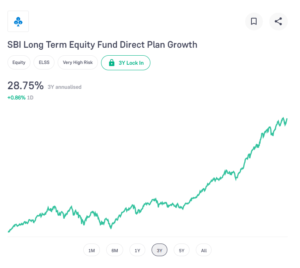

| SBI Long Term Equity Fund | ₹500 | ₹23,411 | 56.3% |

| SBI Contra Fund | ₹5,000 | ₹29,585 | 47.4% |

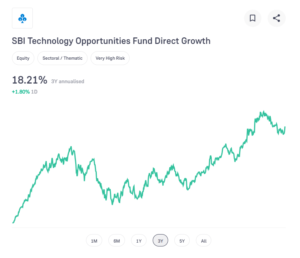

| SBI Technology Opportunities Fund | ₹5,000 | ₹3,577 | 24.8% |